Facturación Electrónica CFDI 4.0

Facturacion electrónica CFDI 4.0

Para realizar su factura en la nueva versión de CFDI 4.0 o 3.3 vigente hasta el 30 de junio 2022, ingrese a http://www.sifacturo.mx posteriormente ingrese a la opción SISTEMA e ingrese su usuario y contraseña de su cuenta, si sus datos son correctos cargara su cuenta de facturación.

Crear Factura

Después de haber ingresado a la cuenta, del lado izquierdo encontrará el menú principal donde encontrará varias carpetas con diferentes funciones dentro de ellas.

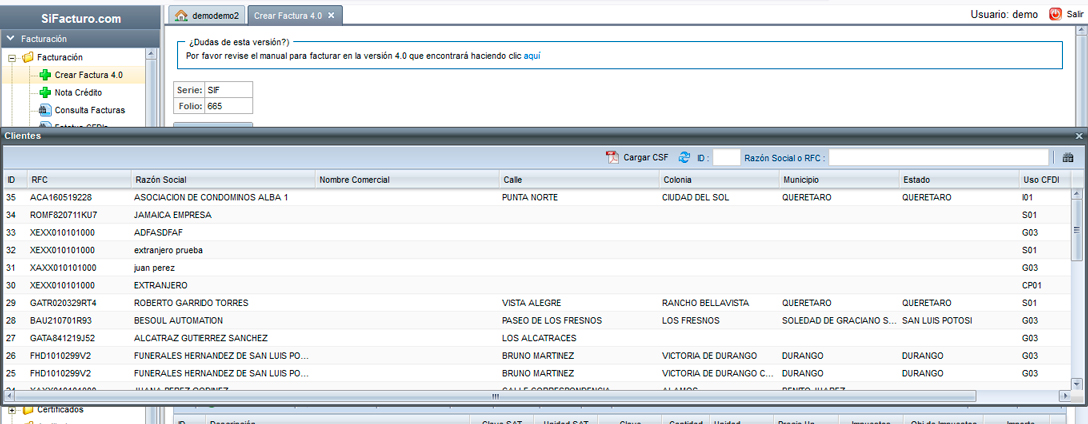

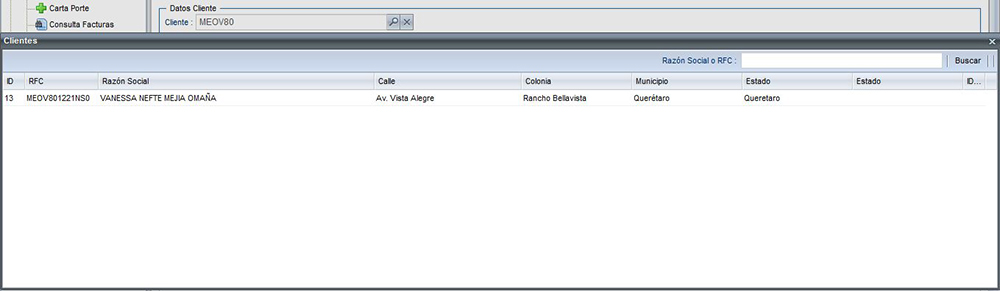

La carpeta que abrirá primero será Facturación y de un clic sobre ![]() y se abrirá del lado derecho el formato de llenado de la factura. El sistema muestra una ventana con el registro de los clientes dados de alta en el sistema desde la opción Agregar cliente seleccione a su cliente dando clic sobre la información de su cliente.

y se abrirá del lado derecho el formato de llenado de la factura. El sistema muestra una ventana con el registro de los clientes dados de alta en el sistema desde la opción Agregar cliente seleccione a su cliente dando clic sobre la información de su cliente.

Agregar Cliente

La información de su cliente la puede agregar ingresando parte del RFC o Razón social en el campo de texto y dar clic en el icono de la lupa para que el sistema realice la búsqueda y le muestre las coincidencias en una ventana nueva que será abierta, a continuación solo de clic sobre el registro de su cliente para agregarlo al formato de la factura.

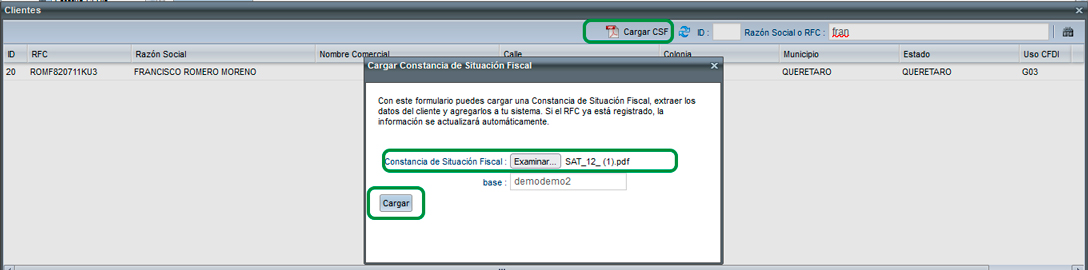

También puede utilizar el botón Cargar CSF para seleccionar la constancia fiscal de su cliente. El formato PDF debe ser el original descargado del SAT, porque si carga un PDF de una constancia que fue escaneada o una imagen en formato PDF, el sistema no podrá leer la información y marcará error.

CFDI V4.0 nuevos campos datos de receptor o cliente

Si elige utilizar la nueva versión de CFDI, debe validar la información de su cliente solicitando la cédula fiscal actualizada, en la que validará

- La razón social.

- RFC.

- Régimen fiscal

- Código postal.

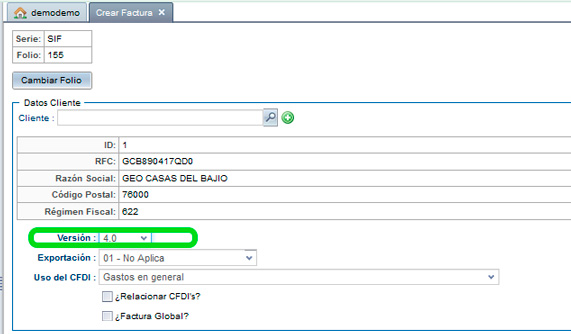

Elija la versión 4 desde el menú desplegable que aparece después de la información del cliente.

La razón social se registra en mayúsculas y como viene en la cédula fiscal, por ejemplo:

+++ NOMBRE PARA PERSONAS FÍSICAS +++

-El nombre debe ir en mayúsculas y debe empezar por los NOMBRES seguido del PRIMER APELLIDO y SEGUNDO. Se encuentra del lado derecho del QR de la constancia fiscal.

<<INCORRECTO>>

![]() -->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: GONZALEZ ALVAREZ CARLOS ELIAS, porque no empieza por los nombres.

-->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: GONZALEZ ALVAREZ CARLOS ELIAS, porque no empieza por los nombres.

![]() -->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: CARLOS ELIAS GONZÁLEZ ÁLVAREZ, porque se agregan acentos y en la constancia no los tiene.

-->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: CARLOS ELIAS GONZÁLEZ ÁLVAREZ, porque se agregan acentos y en la constancia no los tiene.

<<CORRECTO>>

![]() -->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: CARLOS ELIAS GONZALEZ ALVAREZ

-->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: CARLOS ELIAS GONZALEZ ALVAREZ

+++ NOMBRE PARA PERSONAS MORALES +++

-El nombre debe ir mayúsculas, respetando signos de puntuación en caso de tenerlos y se debe registrar de acuerdo al campo NOMBRE / DENOMINACIÓN SOCIAL en la constancia fiscal, se encuentra del lado derecho del QR de la constancia fiscal. ejemplo:

<<INCORRECTO>>

![]() -->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: SIFACTURO FACTURACION ELECTRONICA SA DE CV, porque en la constancia ya no viene SA DE CV

-->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: SIFACTURO FACTURACION ELECTRONICA SA DE CV, porque en la constancia ya no viene SA DE CV

![]() -->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: SIFACTURO FACTURACION ELECTRONICA SOCIEDAD ANONIMA DE CAPITAL VARIABLE, porque el nombre debe ser SIFACTURO FACTURACION ELECTRONICA

-->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: SIFACTURO FACTURACION ELECTRONICA SOCIEDAD ANONIMA DE CAPITAL VARIABLE, porque el nombre debe ser SIFACTURO FACTURACION ELECTRONICA

![]() -->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: SIFACTURO FACTURACIÓN ELECTRÓNICA, en la constancia no lleva acentos

-->NOMBRE DENOMINACIÓN O RAZÓN SOCIAL: SIFACTURO FACTURACIÓN ELECTRÓNICA, en la constancia no lleva acentos

<<CORRECTO>>

![]() -->NOMBRE /DENOMINACIÓN SOCIAL: SIFACTURO FACTURACION ELECTRONICA

-->NOMBRE /DENOMINACIÓN SOCIAL: SIFACTURO FACTURACION ELECTRONICA

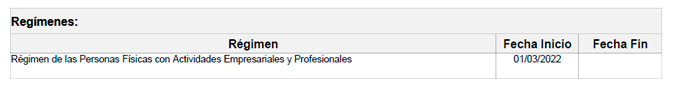

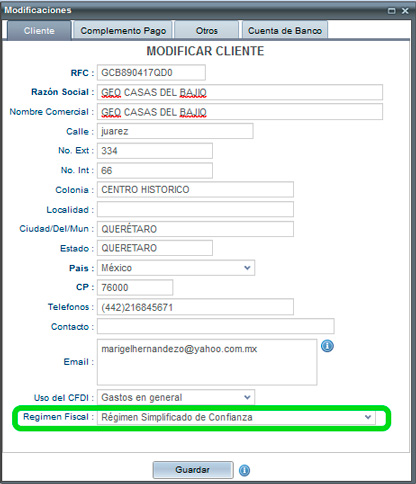

En la segunda hoja de la cédula fiscal, encontrará el campo régimen fiscal

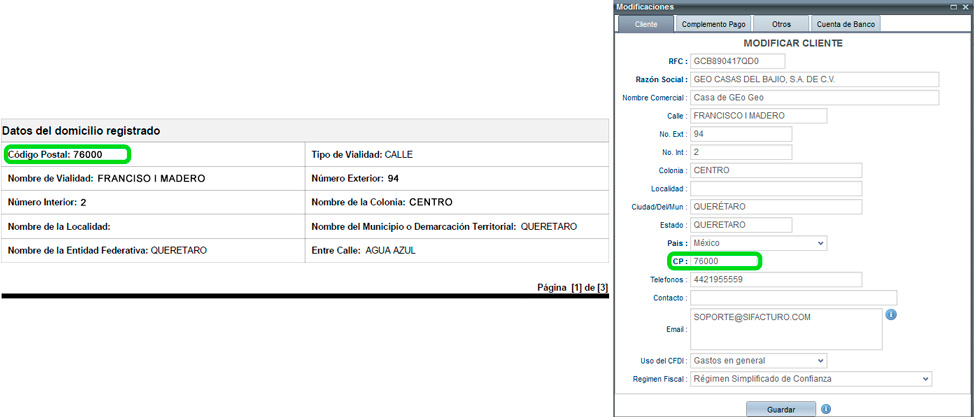

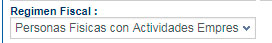

Para registra el régimen de su cliente ingrese a la carpeta CLIENTES y en la opción MODIFICAR CLIENTE, de clic sobre el icono del lápiz para editar la información, al final del formato encontrará el menú desplegable de régimen fiscal.

Por último, verifique que el código postal que tiene dado de alta en el sistema con la cédula que le envió su cliente, ya que este dato también lo valida el SAT.

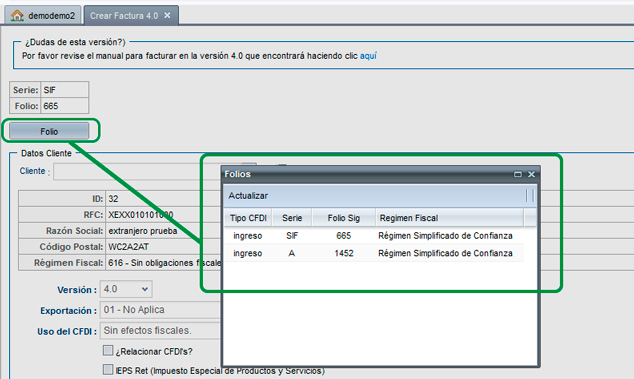

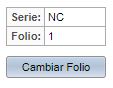

Cambio de serie

El sistema coloca la serie y folio de la factura en automático, si tiene más de una Serie dada de alta en su cuenta y quiere seleccionar una diferente a la que agrego el sistema, es necesario dar clic en el botón FOLIO, donde mostrará una ventana con la serie y folios disponibles, cada serie puede tener un régimen fiscal asignado de acuerdo a la actividad a facturar.

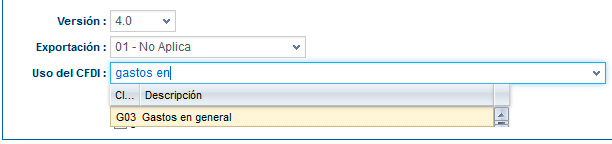

Uso de CFDI

El campo Uso de CFDI que aparece debajo de la información de su cliente, es para indicar la clave que corresponda al uso que le dará al comprobante fiscal el receptor (su cliente). Puede utilizar el campo para escribir la clave o descripción del concepto que desea agregar y el sistema lo buscara las coincidencias.

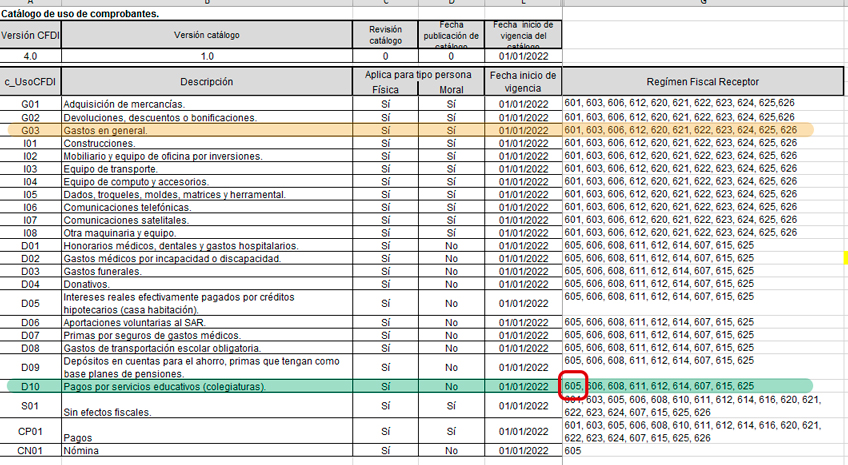

Este campo es validado por el SAT, y podrá ser utilizado de acuerdo al régimen fiscal del cliente, por ejemplo el régimen fiscal "605 - Sueldos y Salarios e Ingresos Asimilados a Salarios", no puede hacer uso del uso de CFDI 'G03' - Gastos en general, sin embargo si puede utilizar el uso de CFDI "D10 - Pago de servicios educativos (colegiaturas)", esto de acuerdo a la siguiente tabla que muestra los usos de CFDI y las claves de régimen fiscal que lo pueden utilizar.

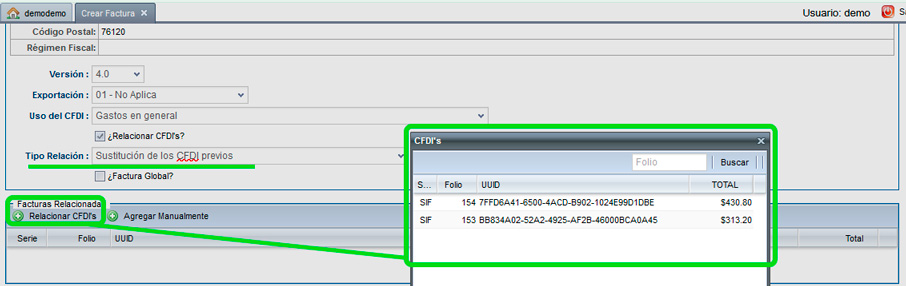

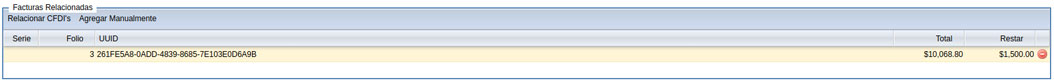

Relacionar CFDI

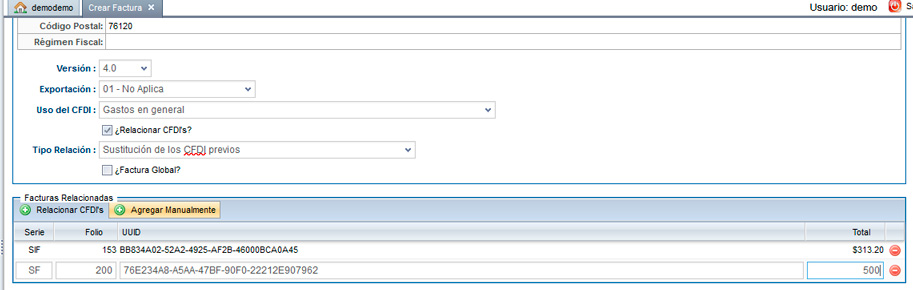

Si requiere relacionar su factura con otro documento, seleccione la casilla Relacionar CFDI, se habilitará el menú desplegable TIPO DE RELACION, donde elegirá el motivo de la relación. Posteriormente debe seleccionar el documento con el que se relaciona utilizando el botón Relacionar CFDI para seleccionar la factura que se encuentra en el sistema, de lo contrario de clic sobre el botón agregar manualmente para registrar la información .

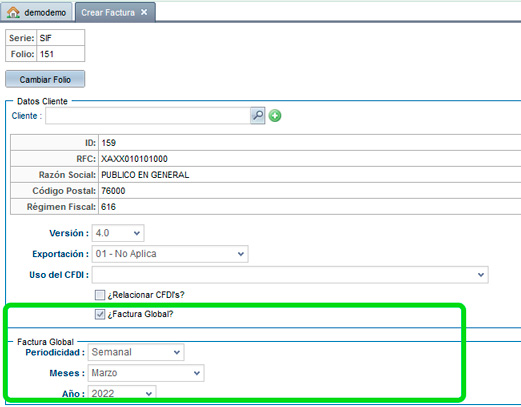

FACTURA GLOBAL CFDI V4.0

En caso de requerir realizar una factura a PUBLICO GENERAL, deberá seleccionar la casilla Factura global. Reigstre en el campo RFC XAXX010101000 y en razón social PUBLICO GENERAL, de lo contrario el sistema marcara error en el RFC o razón social. El campo régimen fiscal de este tipo de venta debe ser 616 - Sin efectos fiscales.

Los datos a llenar en esta sección son:

- Periodicidad: Indique el periodo al que corresponde la factura global, puede ser diario, semanal, quincenal, mensual y bimestral. Si elige la opción 05 - Bimestral, el régimen fiscal debe ser 621 - Incorporación fiscal.

- Meses Seleccione el mes al que corresponde la factura global. - Año Indique el año al que corresponde la factura global.

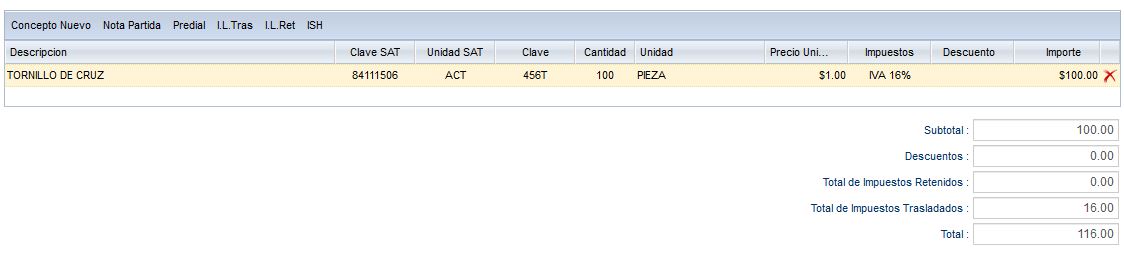

Agregar concepto

Los conceptos los podrá agregar dando un clic sobre el botón ![]() , se agregará una fila donde podrá registrar su concepto con toda la información que requiere el SAT. Los campos a llenar son los siguientes:

, se agregará una fila donde podrá registrar su concepto con toda la información que requiere el SAT. Los campos a llenar son los siguientes:

DESCRIPCIÓN:

Ingresa la información detallada del producto o servicio que deseas facturar, incluyendo características o especificaciones relevantes. Si previamente has registrado el concepto en el sistema, este buscará coincidencias con los productos existentes para facilitar su selección.

CLAVE SAT:

Selecciona la clave correspondiente al producto o servicio según el catálogo del SAT. Este dato es obligatorio y garantiza que la factura cumpla con los estándares fiscales. Puedes consultar el catálogo del SAT para encontrar la clave adecuada en el siguiente enlace: http://200.57.3.46:443/PyS/catPyS.aspx

UNIDAD SAT :

Selecciona la unidad de medida aplicable al producto o servicio, conforme al catálogo del SAT. Para facilitar tu búsqueda, puedes utilizar el siguiente enlace: http://200.57.3.46:443/PyS/catUnidades.aspx

CLAVE:

Este campo corresponde a la clave interna que usas para identificar el producto o servicio en tu sistema. Si no tienes una clave interna, puedes dejar este campo vacío.

CANTIDAD:

Registra la cantidad específica del producto o servicio que deseas facturar.

UNIDAD:

Selecciona el tipo de unidad que mejor describa la medida del producto o servicio, como "pieza", "litro", "hora", entre otros.

PRECIO UNITARIO:

Especifica el precio individual (antes de impuestos) del producto o servicio que estás facturando.

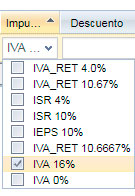

IMPUESTOS:

Asigna los impuestos aplicables a cada concepto de manera individual. Esto se realiza desde un menú desplegable, donde podrás seleccionar los impuestos requeridos según las normativas fiscales.

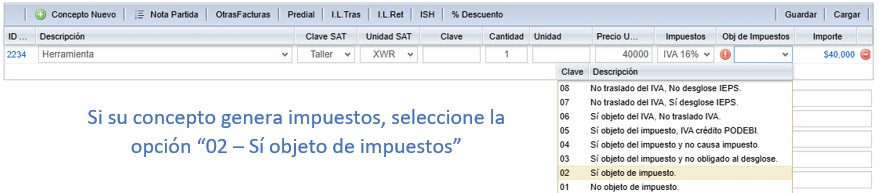

OBJETO DE IMPUESTOS - Para versión 4.0 de CFDI Del menú desplegable, elija entre las opciones:

- 01 No objeto de impuestos.

- 02 Si objeto de impuestos.

- 03 Si objeto del impuesto y no obligado al desglose.

- 04 Si objeto del impuesto y no causa impuesto.

- 05 Si objeto del impuesto, IVA crédito PODEBI.

- 06 Si objeto del IVA, No traslado IVA.

- 07 No traslado del IVA, Sí desglose IEPS.

- 08 No traslado del IVA, No desglose IEPS.

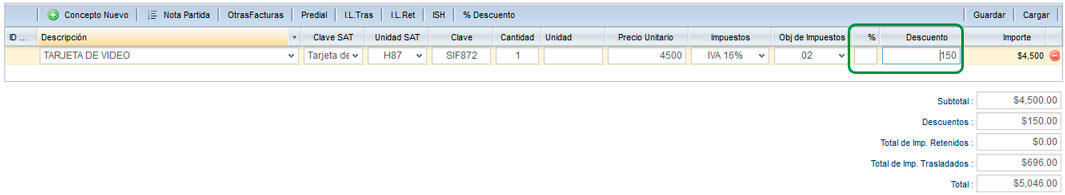

DESCUENTO: Si su producto aplica algún descuento, de clic en la opción para habilitar las columnas % y Decuentoingresar el porcentaje a descontar en la columna % o registrar el importe a descontar en la columan Descuento.

IMPORTE: El importe lo calcula el sistema en automático de acuerdo a la información ingresada en el campo cantidad y precio unitario.

OTRAS FACTURAS

Este botón permite importar conceptos de facturas previamente emitidas al documento actual para agilizar su llenado. Al hacer clic, se abrirá una ventana con las facturas disponibles. Al seleccionar una factura, se mostrarán sus conceptos; para agregarlos, simplemente haz clic en el botón "Agregar conceptos".

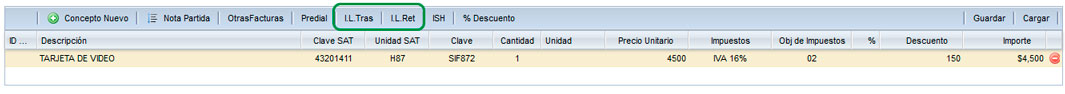

IMPUESTOS LOCALES

En la sección de botones de la tabla de conceptos también encontrará 2 botones I.L. Traslado e I.L Retenido, estos sirven para agregar un impuesto local a su factura en caso de ser necesario.

I.L.Tras: Al presionar este botón, el sistema le muestra un mensaje donde sugiere que seleccione la opción ILT en el menú impuestos para que se indique a cual concepto aplicará el impuesto local, de clic en Aceptar.

En la tabla agregada, de doble clic sobre el renglón vacío para habilitar los campos y pueda agregar la descripción de su concepto y el porcentaje, el importe lo calcula el sistema. Si desea agregar otro concepto de impuesto de traslado, repita el proceso dando clic en el botón ILTras.

I.L.Ret: Al igual que el botón de I.L. Traslado se agrega una tabla donde podrá ingresar el nombre de su impuesto retenido y el porcentaje a retener, el importe calculado por el sistema afectará al campo Total de impuestos retenidos, haciendo que disminuya el importe total de la factura. Si requiere agregar otro concepto de retencion solo presione el botón I.L. Retenido nuevamente.

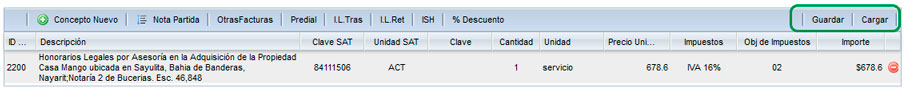

Guardar conceptos

El sistema cuenta con la opción de registrar sus productos y en caso que tenga que dejarlo pendiente, puede guardar los conceptos ingresados para después terminar la factura. Esto es posible utilizando el botón Guardar que esta en la parte superior derecha de la tabla conceptos y a la derecha el botón Cargar.

Para que el sistema pueda guardar los conceptos, es necesario que tenga un cliente registrado en la factura de lo contrarió el sistema le arrojará el siguiente error "Error: Necesita agregar un Cliente para guardarle los conceptos".

Cuando desee continuar con el registro de sus conceptos, primero agregue al cliente a la factura posteriormente de clic en el botón Cargar y el sistema mostrará los conceptos guardados.

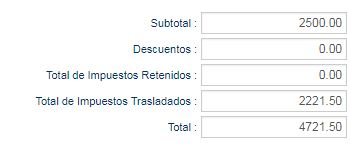

Calculos

Después de haber realizado el registro de sus conceptos, en la parte da abajo se mostrarán los totales de sus productos Subtotal, Descuentos, Total de impuestos retenidos, total de impuestos de traslados y total.

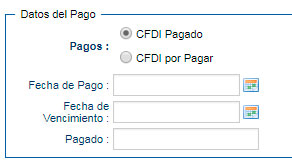

Datos de Pago

En la sección datos de Pago, se encuentran 2 opciones CFDI Pagado y CFDI por pagar, si su factura se la han pagado en el día que la están realizado su recibo o en días anteriores deberá seleccionar CFDI pagado y puede ingresar la fecha de pago. Si su factura aún no se la ha pagado seleccione la segunda opción CFDI por Pagar y registre una fecha de vencimiento para darle seguimiento, en caso de aplicar algún adelanto de pago registre en el campo Pagado el importe que su cliente le adelanto de la factura.

Otros datos

El apartado de Otros Datos, se muestran los campos Nota, donde podrá registrar alguna observación general de la factura. No. de Proveedor, se registra si su cliente le asigna alguno. Orden de compra, en caso de manejar sus ventas por medio de este documento. Condiciones, se registra el número de días limite para cubrir el pago de la factura y código SAT,se debe registrar la clave de confirmación única e irrepetible que entrega el proveedor de certificación de CFDI o el SAT a los emisores (usuarios) para expedir el comprobante con importes o tipo de cambio fuera del rango establecido o en ambos casos. Todos estos campos son opcionales.

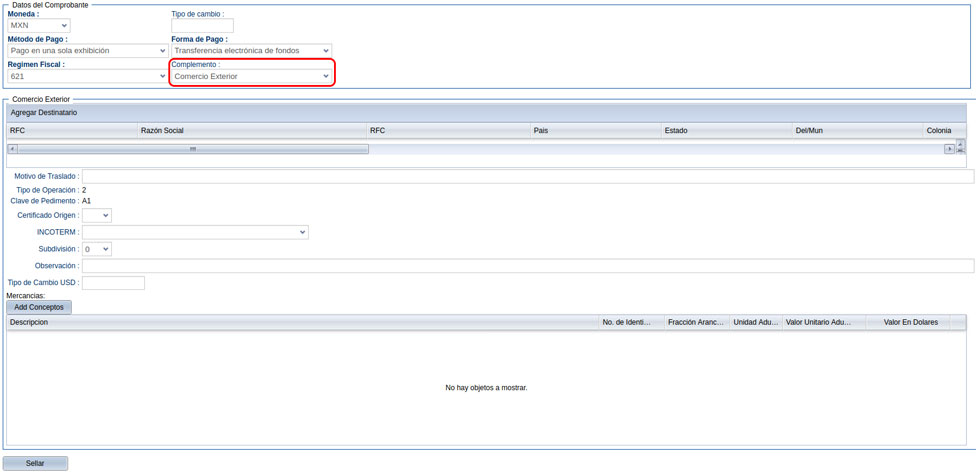

Datos del Comprobante

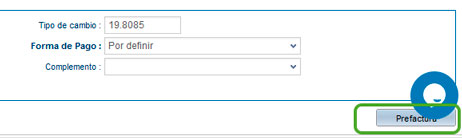

En la última sección de la factura Datos del Comprobante encontrará el campo Moneda con la opción MXN y del lado izquierdo el Tipo de Cambio donde deberá ingresar la información si se trata de una moneda extrangera.

Del menú método de pago seleccione Pago en una sola exhibición si se pago en ese momento la factura o dentro de los primeros 10 días del siguiente mes, posteriormente seleccione del menú forma de pago EFECTIVO, CHEQUE, TRANSFERENCIA ELECTRÓNICA entre otra opciones como liquidará su cliente la factura . Si su cliente no paga la factura en ese momento, y tampoco dentro de los primeros 10 días del siguiente mes, seleccione la opción Pago en parcialidades o diferido y en el campo Forma de pago el sistema registra en automático POR DEFINIR ya que de esta forma lo establece el SAT.

Para concluir la factura deberá seleccionar del menú desplegable su régimen fiscal en el que se encuentra registrado en el SAT, si selecciona un régimen donde no esté inscrito usted, el sistema no realizará el timbrado de la factura, porque el SAT valida esta información.

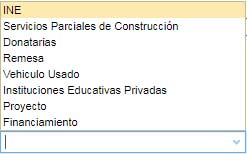

Complemento (opcional)

La opción definida como Complemento permite incluir información adicional de uso regulado por la autoridad para un sector o actividad específica, permitiendo que la información adicional sea protegida por el sello digital de la Factura.

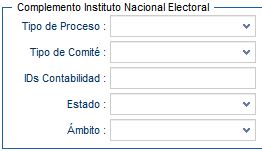

Complemento INE

INE: Este complemento será utilizado por todos los contribuyentes que vendan, enajenen, arrenden o proporcionen bienes o servicios de manera onerosa a los Partidos Políticos y Asociaciones Civiles (tratándose de aspirantes y candidatos independientes), el mismo deberá incorporarse en todos las facturas que emitan a favor de dichos partidos y asociaciones, derivadas de gastos realizados de la operación ordinaria, precampañas y campaña.

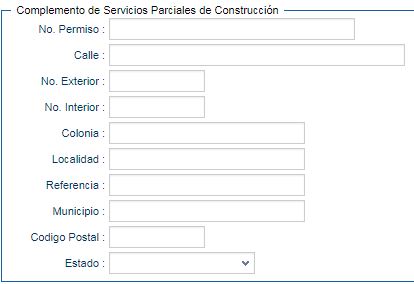

Complemento Parciales de Construcción

SERVICIOS PARCIALES DE CONSTRUCCIÓN: Será utilizado por el prestador de servicios parciales de construcción, de conformidad con el decreto por el que se otorgan medidas de apoyo a la vivienda y otras medidas fiscales.

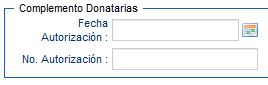

Complemento Donatarias

DONATARIAS: Este complemento contempla la información requerida por el Servicio de Administración Tributaria a las organizaciones civiles o fideicomisos autorizados para recibir donativos.

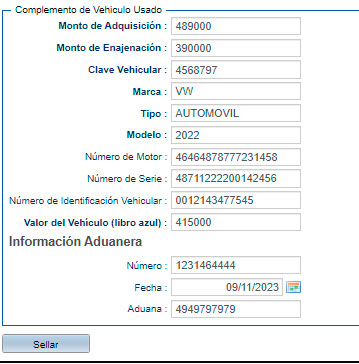

Complemento Vehículo Usuado

VEHÍCULO USADO: Complemento opcional que permite incorporar información a los contribuyentes que enajenen vehículos nuevos a personas físicas que no tributen en los términos de las Secciones I y II del Capítulo II del Título IV de la ley del ISR, y que reciban en contraprestación como resultados de esa enajenación un vehículo usado y dinero.

Monto de Adquisición (obligatorio): campo para expresar el monto de adquisición del vehículo usado según factura original, primera venta.

Monto de enajenación (obligatorio): para expresar el monto de enajenación del vehículo usado. Clave vehicular (obligatorio): esta información la encuentra la factura de su vehiculo.

Marca (obligatorio): marca del vehículo usado.

Tipo: tipo del vehículo usado.

Modelo (obligatorio): indique el año del vehiculo.

Número de motor: número de motor del vehículo usado (en caso de contar con dicho número se deberá ingresar).

Número de serie: el número de serie de la carrocería del vehículo usado (en caso de contar con dicho número se deberá ingresar).

Número de identificación vehicular: Atributo opcional para expresar el número de identificación vehicular del vehículo usado (Cuando exista el NIV(Número de Identificación Vehicular) deberá incluirse este invariablemente)

Valor del vehiculo (libro azul) (obligatorio): para expresar el valor del vehículo, establecido en la Guía EBC o Libro Azul (Guía de Información a Comerciantes de Automóviles y Camiones y Aseguradores de la República Mexicana) vigente, emitida por la Asociación Nacional de Comerciantes en Automóviles y Camiones nuevos y usados A.C. A continuación la pagina donde lo puede consultar [1]

INFORMACIÓN ADUANERA (opcional)

Número: para expresar el número del documento aduanero que ampara la importación del bien.

Fecha: para expresar la fecha de expedición del documento aduanero que ampara la importación del bien.

Aduana: para precisar la aduana por la que se efectuó la importación del bien.

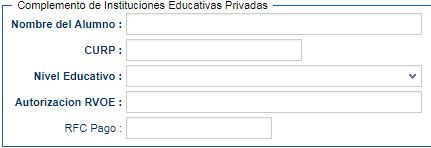

Complemento Instituciones Educativas Privadas

INSTITUCIONES EDUCATIVAS PRIVADAS: Este complemento es necesario para la expedición de las facturas por parte de las Instituciones Educativas Privadas, para los efectos del artículo primero y cuarto del Decreto por el que se otorga un estímulo fiscal en relación con los pagos por servicios educativos.

De un clic sobre el botón ![]() para que el sistema realice el timbrado de su factura.

para que el sistema realice el timbrado de su factura.

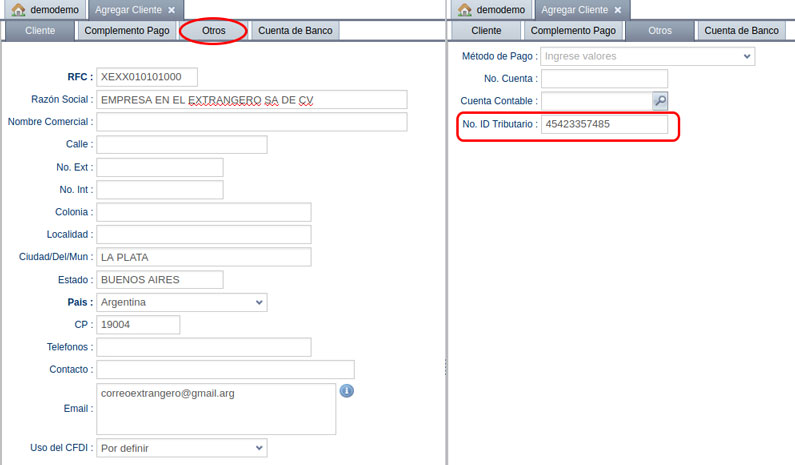

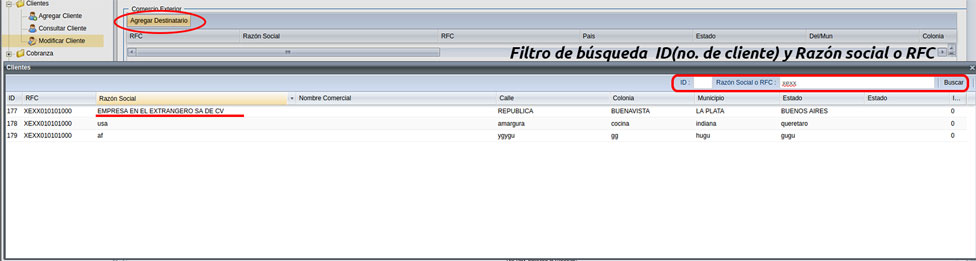

Complemento comercio exterior

Este complemento es utilizado cuando se realiza una factura para el extranjero y es utilizado el RFC genérico XEXX010101000, donde al registrarlo tiene que dirigirse a la pestaña OTROS para que registre el ID tributario del cliente este campo es un requisito obligatorio para utilizar el complemento de comercio exterior.

Cuando seleccione la opción complemento de comercio exterior le aparecerá el siguiente formato.

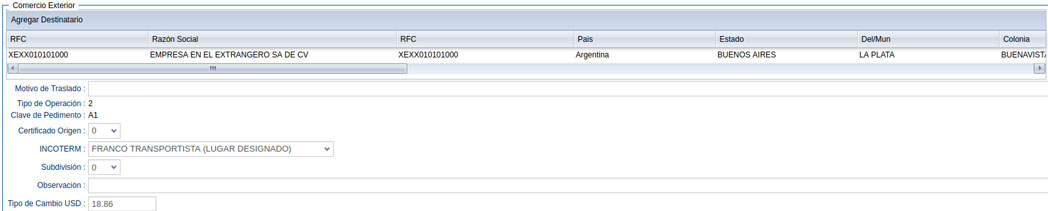

El primer paso es utilizar el botón Agregar Destinatario, donde se mostrará una ventana para que seleccione el cliente al que le esta facturando en el extranjero, lo puede buscar utilizando los filtro de búsqueda ID(numero de cliente) o por RFC o Razón social. Al dar clic sobre el registro la ventana se cierra y se muestra la información de su cliente.

Los siguientes campos a llenar son los siguientes:

MOTIVO DE TRASLADO: Atributo condicional que indica la clave del motivo por el cual en la exportación de mercancías en definitiva con clave de pedimento A1, éstas no son objeto de enajenación o siéndolo sean a título gratuito, desde el domicilio del emisor hacia el domicilio del receptor o del destinatario. La clave del motivo es conforme con el catálogo c_MotivoTraslado publicado en el portal del SAT en internet.

TIPO DE OPERACION: Atributo requerido que indica la clave del tipo de operación de Comercio Exterior que se realiza, conforme con el catálogo c_TipoOperacion publicado en el portal del SAT en internet.

CLAVE DE PEDIMENTO: Atributo condicional que indica la clave de pedimento que se haya declarado conforme con el catálogo c_ClavePedimento publicado en el portal del SAT en internet.

CERTIFICADO ORIGEN: Atributo condicional derivado de la excepción de certificados de Origen de los Tratados de Libre Comercio que ha celebrado México con diversos países. 0 = No Funge como certificado de origen 1 = Funge como certificado de origen.

INTERCOM: Atributo condicional que indica la clave del INCOTERM aplicable a la factura, conforme con el catálogo c_INCOTERM publicado en el portal del SAT en internet.

SUBDIVISION: Atributo condicional que indica si la factura tiene o no subdivisión. Valores posibles: 0 -no tiene subdivisión,1 -si tiene subdivisión.

OBSERVACION: Atributo opcional en caso de ingresar alguna información adicional, como alguna leyenda que debe incluir en el CFDI.

TIPO DE CAMBIO USD: Atributo condicional que indica el número de pesos mexicanos que equivalen a un dólar de Estados Unidos, de acuerdo al artículo 20 del Código Fiscal de la Federación.

El siguiente paso es dar clic en el botón ADD Conceptos el sistema cargara los conceptos de la factura en la tabla, y deberá completar los siguientes campos que se muestran en columnas: No. de identificación, Fracción Arancelaria, Unidad Aduana, Valor unitario Aduana, Valor en dolares, para habilitar el renglón de doble clic sobre el registro de su concepto y se habilitara cada uno de los campos mencionados para ingresar la información correspondiente.

No. de identificación: Se debe registrar el número de identificación o registro fiscal del país de residencia para efectos fiscales del o de los propietarios de la mercancía trasladada y puede conformarse desde 6 a 40 caracteres.

Fracción Arancelaria: Se puede registrar la fracción arancelaria correspondiente a la descripción de la mercancía exportada, este dato se vuelve requerido cuando se cuente con él o se esté obligado legalmente a contar con él. Debe tener un valor vigente del catálogo c_FraccionArancelaria correspondiente a la descripción de la mercancía exportada, cuando el valor registrado en el campo UnidadAduana del presente complemento o el valor registrado en el campo Unidad del comprobante sea un valor diferente a "99" (Servicio). En caso contrario al párrafo anterior este campo no debe existir.

Unidad Aduana: Se puede registrar una clave especificada en el catálogo de unidades de medida (c_UnidadAduana)publicado en el Portal del SAT.Este dato deberá corresponder a la columna Unidad de Medida misma que corresponde a la Unidad de Medida de la Tarifa (UMT) , dentro del catálogo c_FraccionArancelaria.Si el valor de este campo es distinto de “99” que corresponde a los servicios, entonces el ValorUnitarioAduana debe ser mayor que cero.Si el valor de este campo es igual a “99” entonces el campo FraccionArancelaria no debe existir.

Valor unitario Aduana:Se puede registrar el valor o precio unitario de la mercancía en la aduana. Se expresa en dólares de Estados Unidos (USD), el cual acepta caracteres numéricos con decimales indicados hasta centésimas.Este campo debe ser mayor que cero cuando el valor registrado en el campo UnidadAduana sea distinto al valor “99” (Servicios).

Valor en dolares: Se debe registrar el valor total en dólares de Estados Unidos (USD), este valor debe estar expresado hasta centésimas.

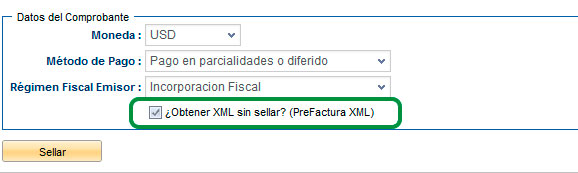

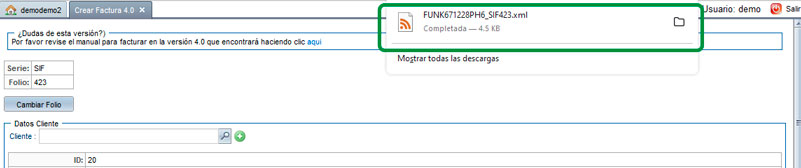

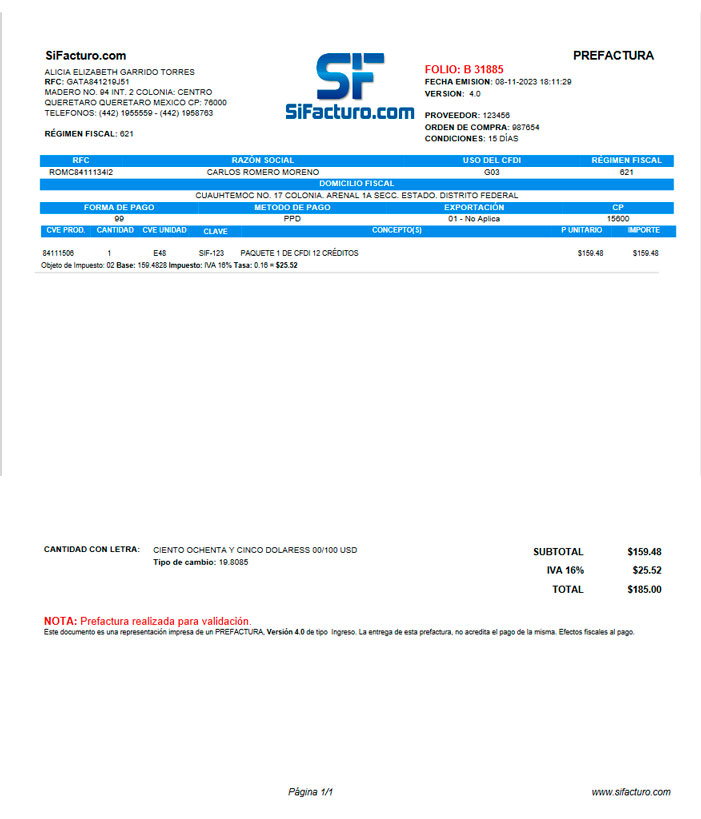

PREFACTURA XML Y PDF

Al finalizar el llenado de la factura podrá obtener una vista previa del PDF que se generará y el XML. Si requiere solo el XML de la factura, seleccione la casilla "Obtener XML sin sellar? (Prefactura XML)" posteriormente de clic en SELLAR , y el sistema descargará en su computadora el XML sin sellar.

En caso de necesitar el PDF de la factura, de clic en el botón PREFACTURA que se encuentra del lado derecho a un lado del chat del sistema, se abrirá una nueva ventana con el PDF de su factura sin los sellos del SAT.

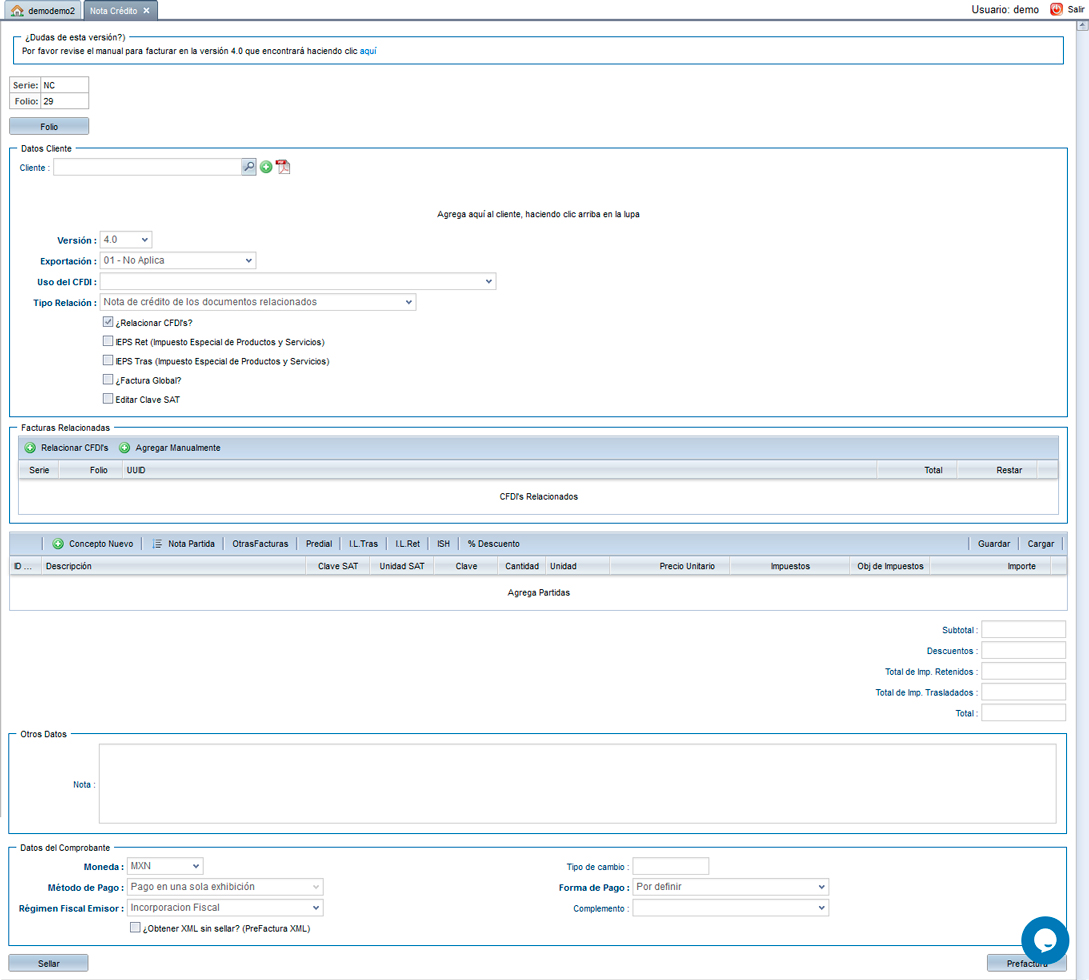

Crear Nota de Crédito

Para realizar una nota de credito, la carpeta que abrirá primero será facturación y da clic sobre y del lado derecho se abrirá el formato para llenar la Nota de Credito.

Como verá, el sistema coloca la serie y el folio de la Nota de Credito en automático

Agregar Cliente

La información del cliente la agregará de igual manera como en una factura, ingresando el RFC o la Razón Social en el campo de texto dando clic en el icono de la lupa para que el sistema realice la busqueda y le muestre la información en una nueva ventana, y después da clic sobre la información para agregar los datos del cliente a la NC.

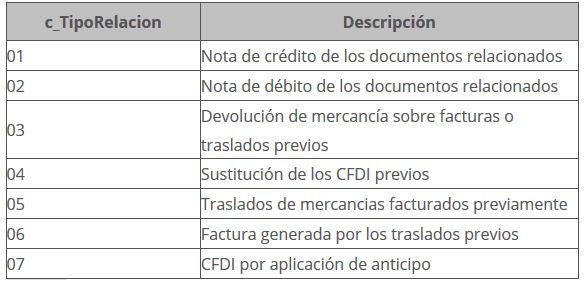

En el campo uso del CFDI al igual que en una factura, es para indicar la clave que corresponda al uso que le dará su cliente al comprobante fiscal, indicando también el tipo de relación por la cual se va a emitir la Nota de Credito.

Tipo Relación

Se debe registrar la clave de la relación que existe entre éste comprobante que se está generando y el de los CFDI previos. Las diferentes claves de Tipo de relación se encuentran incluidas en el catálogo c_TipoRelacion publicado en el Portal del SAT.

- Cuando el tipo de relación tenga la clave 01 o 02 , no se deben registrar notas de crédito y débito con comprobante de tipo T (Traslado), P ( Pago), N (Nómina).

- Cuando el tipo de relación tenga la clave 03 , no se deben registrar devoluciones de mercancías sobre comprobantes de tipo E (Egreso), P (Pago), N (Nómina).

- Cuando el tipo de relación tenga la clave 04 , si este tipo de documento que se esta generando es de tipo I (Ingreso) o E (Egreso), puede sustituir a un comprobante de tipo I (Ingreso) o E (Egreso), en otro caso debe de sustituir un comprobante del mismo tipo.

- Cuando el tipo de relación sea 05 , este documento que se ésta generando debe de ser de tipo T (Traslado), y los documentos relacionados deben ser un comprobante de tipo I (Ingreso) o E (Egreso).

- Cuando el tipo de relación sea 06 , este documento que se está generando debe de ser de tipo I (Ingreso) o E (Egreso) y los documentos relacionados deben de ser de tipo T (Traslado).

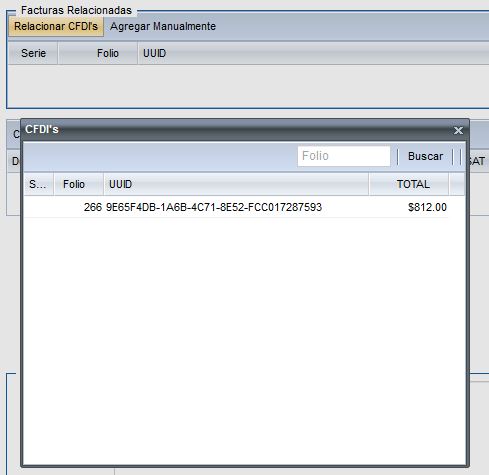

En la parte de Facturas Relacionadas, se va a agregar la factura con la que se relacionará la Nota de Credito, la puede agregar dando clic en y se abrirá una nueva ventana en donde mostrará las facturtas de su cliente y selcciona la que vaya a relacionar con la NC, o la puede agregar manualmente dando clic en

Agregar Concepto

Para agregar un concepto es necesario dar clic en el botón , al igual que en una factura se agregará una fila para ingresar la información que se requiere en los siguientes campos:

DESCRIPCIÓN : Coloque la información de su concepto o servicio que va a facturar con las características o especificaciones que usted considere necesarias en su concepto. En caso de facturar un concepto utilizado anteriormente o manejar existencias de productos, el sistema buscará las coincidencias de productos utilizados, cuando encuentre el concepto a utilizar de un clic para agregarlo a la factura.

CLAVE SAT : En la clave del producto y servicio menciona que se le debe poner la clave 84111506 (servicios de facturación), esto de acuerdo con la Guía del Anexo 20 publicada en la página del SAT.

UNIDAD SAT : En la unidad SAT menciona que se le debe poner la unidad ACT (Actividad), esto de acuerdo con el SAT.

CLAVE : Es la clave interna que siempre ha manejado de su producto, en caso de no aplicar dejar vacio.

CANTIDAD : Se registra la canitadad de producto o servicio.

UNIDAD : Es el tipo de unidad de medida de su producto o servicio.

PRECIO UNITARIO : Es el precio de su producto o servicio antes de IVA.

IMPUESTOS : Por cada concepto que se agrague a su factura debe llevar sus impuestos calculados individualmente.

DESCUENTO : Si su producto o servicio aplica un descuento, regitre la cantidad que se va a descontar de su concepto.

IMPORTE : El importe lo calcula el sistema automaticamente de acuerdo a la información ingresada en el campo cantidad y precio unitario.

Datos del Comprobante

En ultima parte de la Nota de Credito Dactos del Comprobante encontrará el campo Moneda con la opción MXN que corresponde a PESO y del lado izquierdo el Tipo de Cambio donde deberá ingresar la información si el tipo de moneda es diferente a MXN.

En la opción Metodo de Pago obligatoriamente debe de ser (PUE) Pago en una sola exhibición, esto de acuerdo al SAT, para la forma del pago selecciona del menú la forma en que le pagarán la factura, efectivo, cheque, transferencia electrónica, entre otras opciones.

Para terminar de realizar la Nota de Credito deberá seleccionar el régimen fiscal en el que se encuentra registrado en el SAT.

Para que el sistema timbre la Nota de Credito da clic en el botón

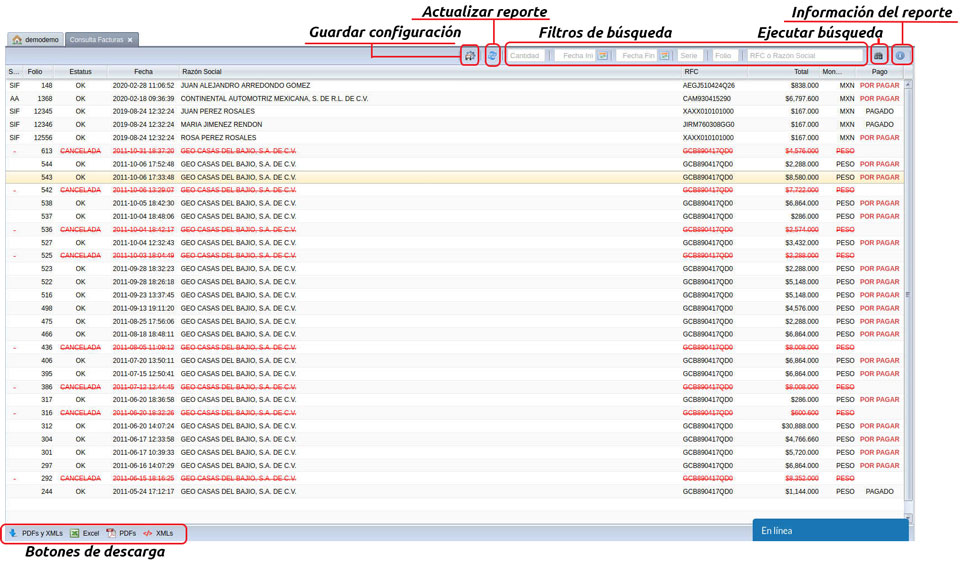

Consulta Facturas

Acceso: Clic en Facturación -> Clic en Consultas Facturas. El reporte de consulta de facturas contiene varios filtros de búsqueda para encontrar los registros que necesite, lo puede realizar por cantidad, por rango de fechas, por serie, folio y por razón social o RFC.

BOTONES

![]() Descarga un archivo comprimido con los XML y PDF que ha consultado.

Descarga un archivo comprimido con los XML y PDF que ha consultado.

![]() El botón de excel, exporta los datos consultados a este archivo para un mejor manejo.

El botón de excel, exporta los datos consultados a este archivo para un mejor manejo.

![]() Exporta solo los archivos PDF que se están consultando.

Exporta solo los archivos PDF que se están consultando.

![]() Se obtienen solo los archivos XML que se están consultando.

Se obtienen solo los archivos XML que se están consultando.

![]() Actualiza el reporte para que se muestren los nuevos registro agregados.

Actualiza el reporte para que se muestren los nuevos registro agregados.

![]() Este icono sirve para guardar la configuración que a usted le agrade en el reporte, por ejemplo si quito o agregó columnas al reporte de consulta de facturas, el sistema guardará esa configuración para la próxima vez que ingrese. NOTA: Esta configuración solo se mantendrá mientras no borre la memoria cache de su navegador.

Este icono sirve para guardar la configuración que a usted le agrade en el reporte, por ejemplo si quito o agregó columnas al reporte de consulta de facturas, el sistema guardará esa configuración para la próxima vez que ingrese. NOTA: Esta configuración solo se mantendrá mientras no borre la memoria cache de su navegador.

![]() El icono de los binoculares es para realizar la búsqueda de su información.

El icono de los binoculares es para realizar la búsqueda de su información.

![]() Este botón lo redirige a los manuales del reporte en el que se encuentra.

Este botón lo redirige a los manuales del reporte en el que se encuentra.

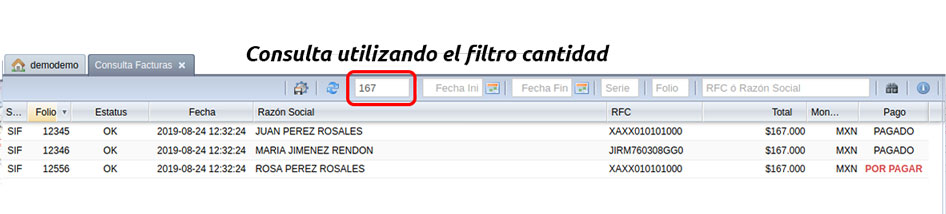

Consultar por Cantidad total de la factura

Esta opción le permite buscar por el importe total de la factura, de esta forma puede saber a que cliente(s) le facturo por la misma cantidad.

Consulta Por RFC o Por Razón Social

Para realizar la búsqueda por RFC o razón social, introducimos el RFC o razón social del cliente, damos clic en el botón de búsqueda y a continuación se mostrará en pantalla la factura o facturas de la consulta.

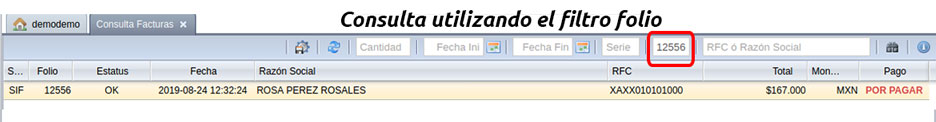

Consulta Por Folio

Para la consulta por folio, ingresemaos el folio de la factura que deseamos buscar y damos clic en el botón de búsqueda y se nos mostrará la factura con el folio ingresado.

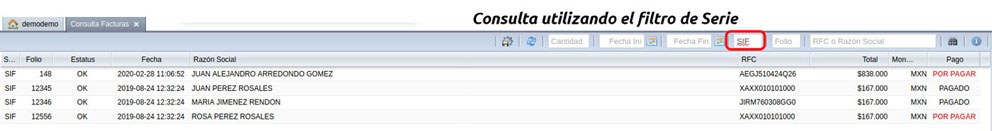

Consulta Por Serie

Si tenemos una o más series asignadas, ingresamos en el campo de busqueda la serie que deseamos consultar de la facturas realizadas.

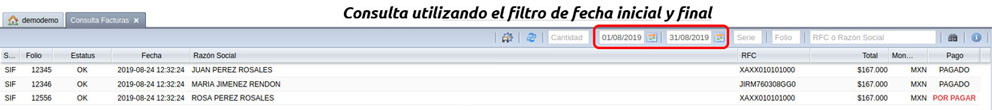

Consulta Por fecha

En la consulta por fecha, ingresamos un rango de días, mes o año en que se haya realizado facturas y damos clic en el botón de búsqueda, enseguida nos mostrará las facturas realizadas en dicho rango de la fecha que se ingresó.

Cancelar Facturas 2022

A partir del 1 de enero de 2022 entro en vigor el nuevo esquema de cancelación, donde se garantiza que el receptor de la factura se entere del motivo por el que se esta tratando de cancelar una factura que le fue emitida.

El emisor de la factura podrá realizar la cancelación SIN ACEPTACIÓN del cliente si:

- La factura no tiene más de 3 días de haberse emitido.

- El total de la factura es menor a $5,000.00.

- La factura se emitió al RFC genérico XAXX010101000 publico en general.

- Se utilizó el RFC de venta al extranjero XEXX010101000.

- Son recibos de nómina.

MOTIVOS DE CANCELACIÓN

Los motivos de cancelación que se estarán utilizando son los siguiente:

- “01” Comprobantes emitidos con errores con relación.

- “02” Comprobantes emitidos con errores sin relación.

- “03” No se llevó a cabo la operación.

- “04” Operación nominativa relacionada en una factura global.

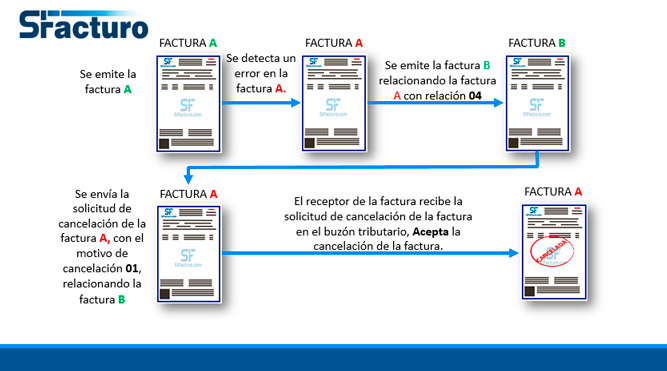

"01" Comprobantes emitidos con errores con relación

Aplica cuando la factura generada contiene un error en la clave del producto, valor unitario, descuento o cualquier otro dato, por lo que se debe reexpedir. En este caso, primero se sustituye la factura relacionando el folio fiscal de la factura a cancelar, y cuando se solicita la cancelación, se incorpora el folio de la factura que sustituye a la cancelada.

A continuación se explica el proceso de cancelación:

- Se emite la factura "A" el día 10 de enero 2022.

- El día 21 de enero 2022, el cliente se da cuenta que tiene un error en la factura "A".

- Procede a emitir la factura "B" con los datos correctos relacionando la factura a con el tipo de relación 04, Sustitución de los CFDI previos.

- Ahora se realiza el proceso de cancelación de la factura "A" indicando el motivo de cancelación 01 Documento emitido con errores con relación, y se relaciona la factura "B".

- Se envía la solicitud de cancelación de la factura, y es aprobada o rechazada por el cliente.

A continuación se muestra el proceso en el sistema.

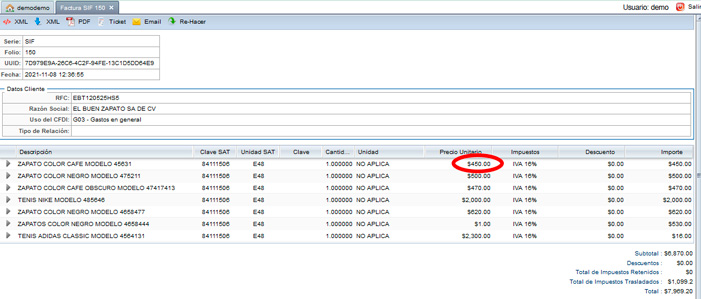

- Se emitió la factura SIF-150, y se detecto un error en el precio unitario del producto, por lo que se debe refacturar.

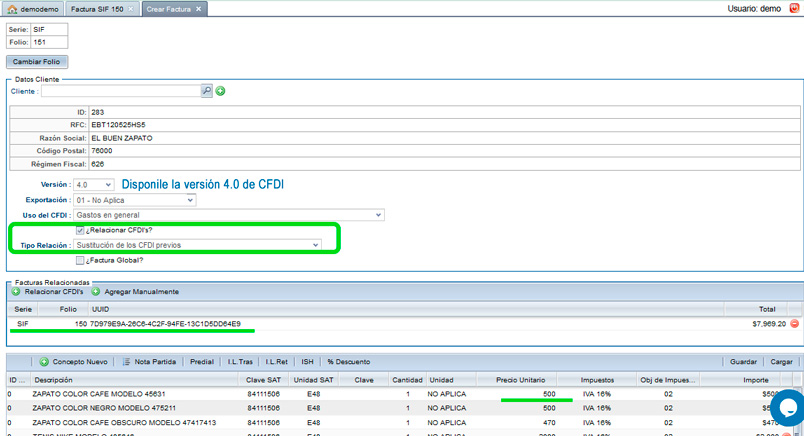

- Se emite la factura SIF-151, donde se elige la casilla Relacionar CFDI, en el tipo de relación se selecciona la opción “04”

Sustitución de CFDI previos. Se relaciona la factura la factura que se sustituye con el botón Relacionar CFDI, en este caso se relecciona la factura 150.

- Se realiza la corrección de la factura y se timbra.

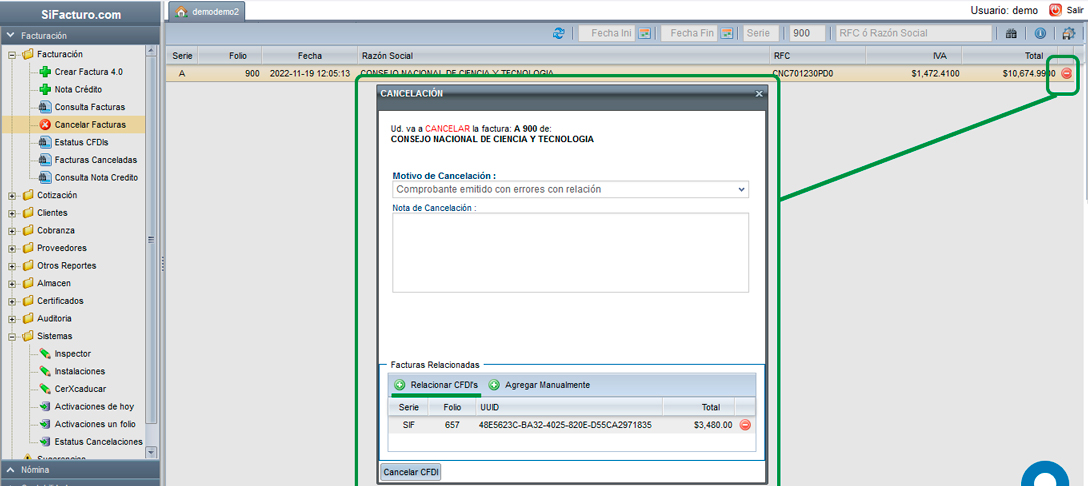

- Ingrese a la opción cancelar facturas, busque la factura con el filtro FOLIO y pulse la tecla ENTER, se muestra solo el registro buscado, de clic sobre el botón rojo con el signo menos, en la ventana que se muestra se indica el folio que se cancelará y debajo el menú desplegable donde selecciona el motivo de cancelación, en este caso 01 Comprobantes emitidos con errores con relación, al final del formato se agrega una tabla donde elige la factura que se emitió correctamente. Por último de clic en cancelar CFDI.

Al finalizar el proceso, podrá darle seguimiento a la cancelación de la factura desde el reporte Estatus CFDI donde en la columna Estado de cancelación se muestra CANCELABLE CON ACEPTACIÓN o CANCELABLE SIN ACEPTACIÓN.

"02" Comprobantes emitidos con errores sin relación.

Cuando la factura generada contiene un error en la clave del producto, valor unitario, descuento o cualquier otro dato y no se requiera relacionar con otra factura generada.

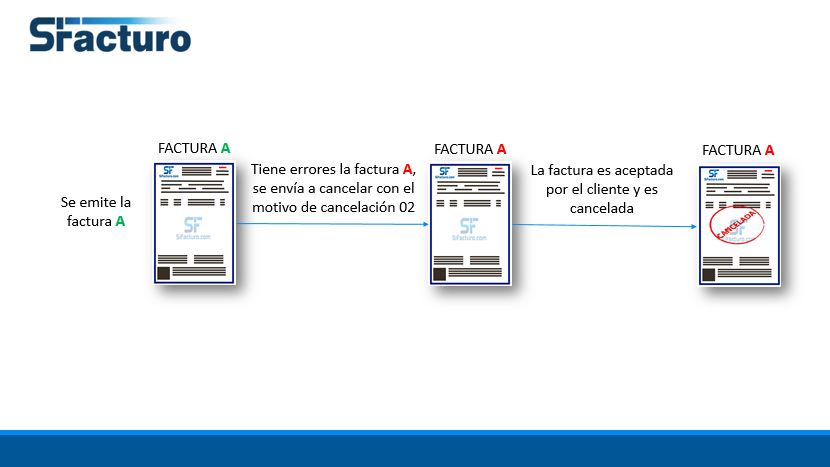

- Se emite la factura A, sin embargo esta se realizó a un cliente equivocado.

- Procede a cancelar la factura A, con el motivo de cancelación 02 Comprobantes emitidos con errores sin relación

- Si la factura es cancelable sin aceptación, la factura se cancelará en 1 hora hasta 24hrs.

- si la factura es CANCELABLE CON ACEPTACIÓN, el receptor de la factura debe aceptar o rechazar la factura desde el buzón tributario, tiene 3 día para responder la solicitud.

- Ahora se realiza la factura al cliente correcto.

A continuación el proceso en el sistema

- Se emitió la factura SIF-150, al cliente EL BUEN ZAPATO, sin embargo la factura se debía emitir al cliente JUAN PEREZ.

- Procedemos a cancelar la factura SIF 150 desde la opción cancelar facturas, seleccionando el motivo de cancelación 02 Comprobantes emitidos con errores sin relación.

- Ahora se emite la factura correcta al cliente JUAN PEREZ

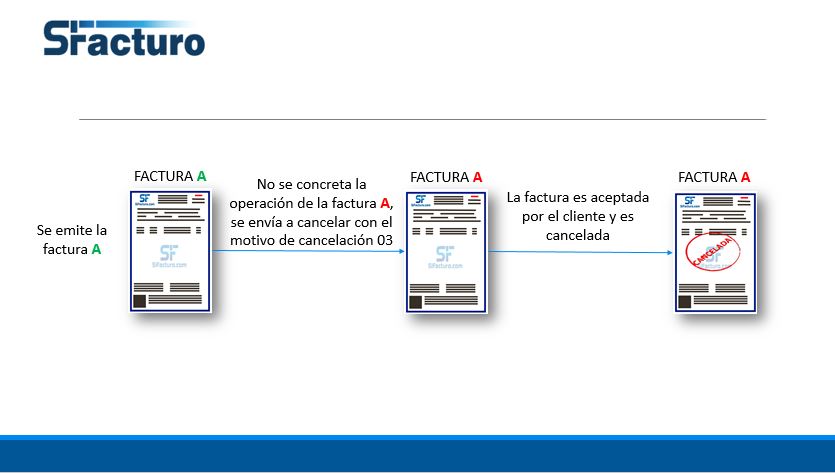

"03" No se llevó a cabo la operación

Cuando se facturó una operación que no se concreta.

- Se emite la factura A con el presupuesto de un proyecto solicitado por el cliente.

- No se lleva acabo el proyecto por el tiempo limitado para ralizarlo.

- Se realiza la cancelación de la factura con el motivo de cancelación 03 No se llevó a cabo la operación

Proceso en el sistema

- Se emite la factura A-150 por el proyecto pactado con el cliente.

- El cliente no acepta el proyecto

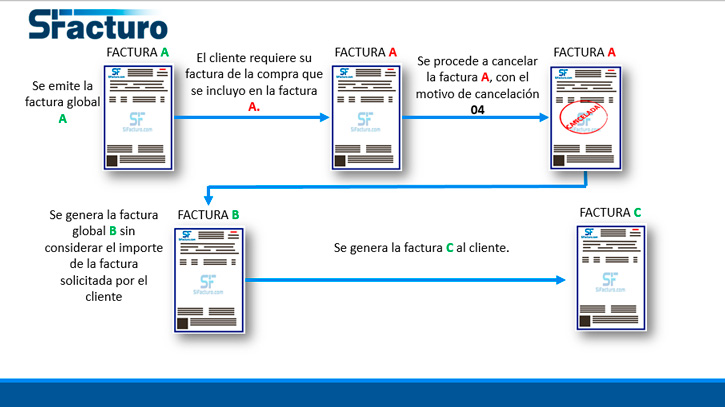

"04" Operación nominativa relacionada en la factura global

Cuando se incluye una venta en la factura global de operaciones con el público en general y posterior a ello, el cliente solicita su factura nominativa, lo que conlleva a cancelar la factura global y reexpedirla, así como generar la factura nominativa al cliente.

- Se realiza la factura GLOBAL A del día 4 de marzo.

- El día 5 de marzo el cliente solicita la factura de la compra que realizó el 4 de marzo.

- La factura A se procede a cancelar con el motivo de cancelación 04 Operación nominativa relacionada en la factura global

- Se realiza la emisión de la factura B global sin considerar el importe del cliente que solicito la factura.

- Al cliente se le emite la factura C por la compra que realizó el día 4 de noviembre.

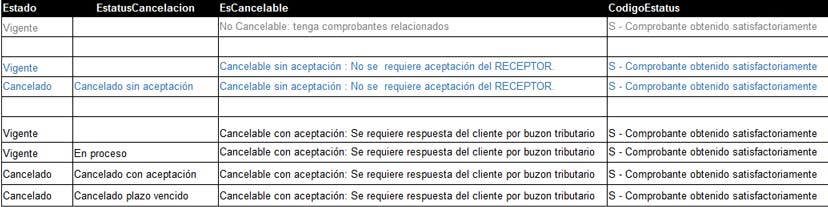

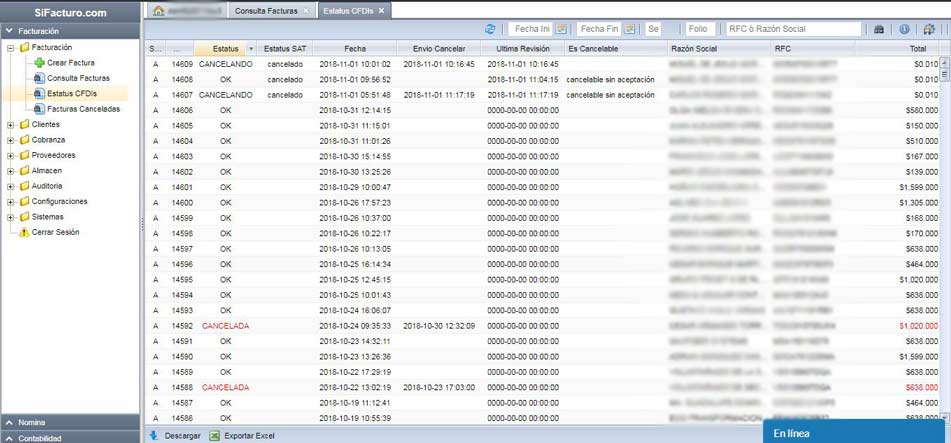

Estatus CFDIs

A partir del 1 de noviembre del 2018 los servicios de cancelación de facturas se actualizan. Las facturas en algunos casos, solo podrán cancelarse cuando la persona a favor de quien se expidan acepte su cancelación. Ésto de acuerdo a la Reglas 2.7.1.38 y 2.7.1.39 de la Resolución Miscelánea Fiscal vigente.

SI-FACTURO se encargará de realizar el proceso de cancelación, los usuarios realizarán la cancelación de manera normal y de acuerdo a las excepciones le aparecerá un mensaje indicando si la cancelación es inmediata, requiere permiso del Receptor o no se puede cancelar por que tiene documentos relacionados. Estatus de los CFDI´s

Para esto se habilitará a partir del día 1 de noviembre un nuevo reporte en el sistema donde podrá monitorear los estatus a la hora de enviar a cancelar un CFDI.

Relacionar una factura cancelada por SUSTITUCION

El proceso de relacionar una factura por sustitución se realiza cuando una factura es cancelada y se realiza una nueva factura relacionando la factura CANCELADA anteriormente indicando el tipo de relación 04 - Sustitución de los CFDI previos.

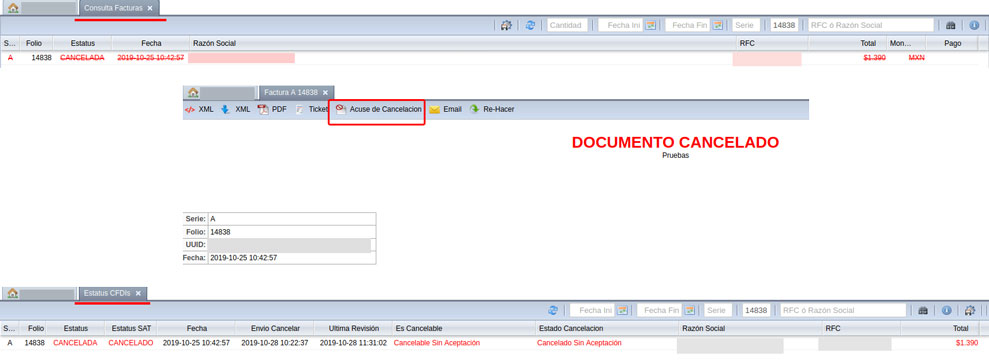

El proceso correcto para hacer la relación, es asegurarse que su factura a relacionar tenga la leyenda CANCELADA y tener el acuse de cancelación que emite el SAT, esto lo puede verificar en la opción Estatus CFDI y el acuse de cancelación lo puede consultar abriendo la factura desde Consulta de facturas.

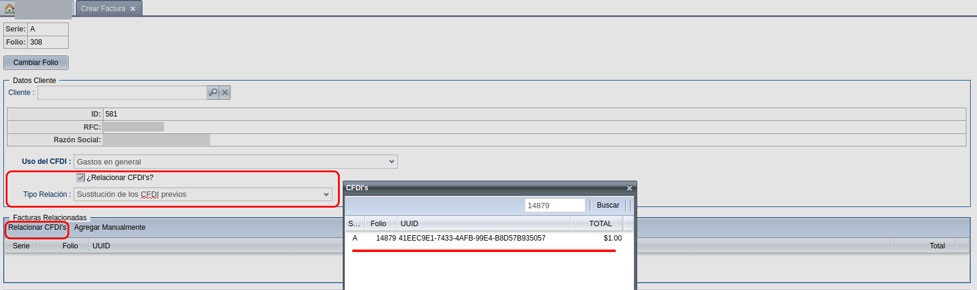

Después de asegurarse que su factura esta CANCELADA, ingrese a Crear Factura y seleccione su cliente, debajo de USO CFDI se encuentra la casilla Relacionar CFDI seleccione la casilla y se mostrará el campo Tipo de Relación donde debe seleccionar la opción "Sustitución de los CFDI previos", enseguida verá una tabla con 2 botones Relacionar CFDI y Agregar manualmente. Si la factura a relacionar fue emitida en el sistema de SiFacturo de clic sobre el botón Relacionar CFDI para que se muestre una ventana con las facturas emitidas a su cliente y solo tenga que seleccionar el registro de la factura a relacionar.

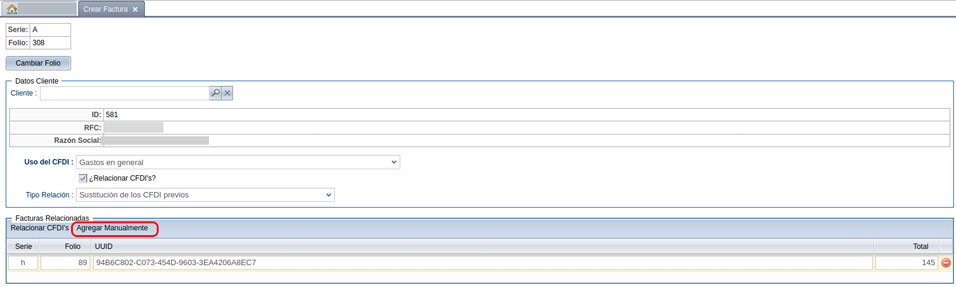

Si su factura fue emitida con otro proveedor de clic en Agregar manualmente para registrar los datos de la factura Serie, Folio, UUID (FOLIO FISCAL) y Total. El sistema valida el campo UUID con el formato que debe llevar, si esta incorrecto lo marcará en color azul y con un icono en rojo.

Si se realiza la factura, relacionando la factura sin estar CANCELADA o con el estatus EN PROCESO, tendrá que realizar 2 cancelaciones, la primera es la factura que tiene la relación de su factura y la segunda la factura que debió cancelar primero. Esto pasa porque el SAT no permite la cancelación de una factura cuando tiene un documento relacionado y arroja el siguiente error "El comprobante tiene estatus de NO CANCELABLE en el SAT. Ya que es posible que tenga documentos relacionados que tiene que cancelar primero, o su cliente no acepto que el CFDI se cancele"

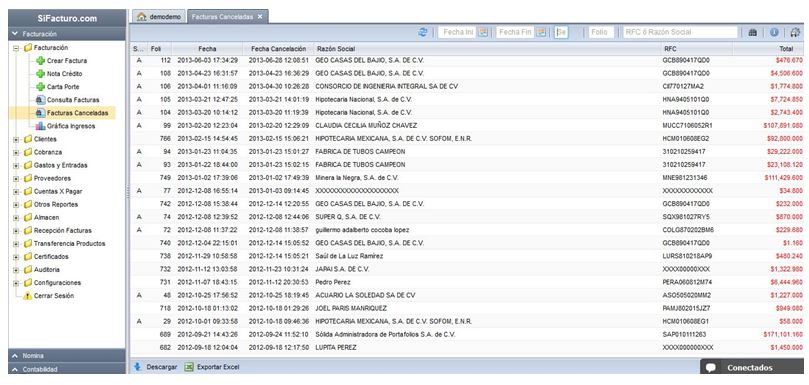

Facturas canceladas

Para consultar las facturas canceladas, entramos a la carpeta de facturación y damos clic en facturas canceladas, nos mostrará en pantalla todas la facturas que hemos cancelado y las podremos consultar por RFC o razón social, serie, folio y fecha.

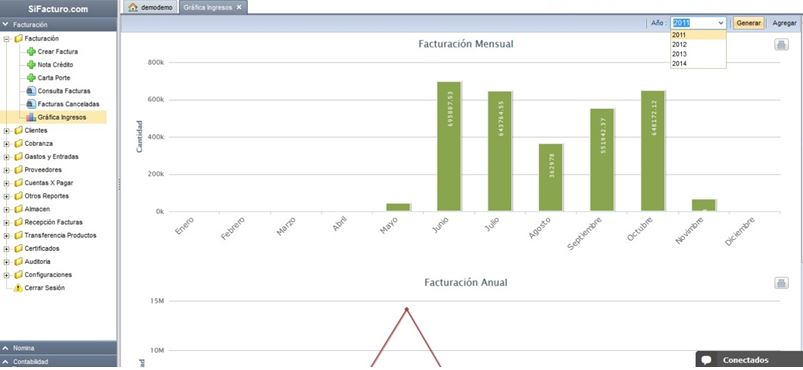

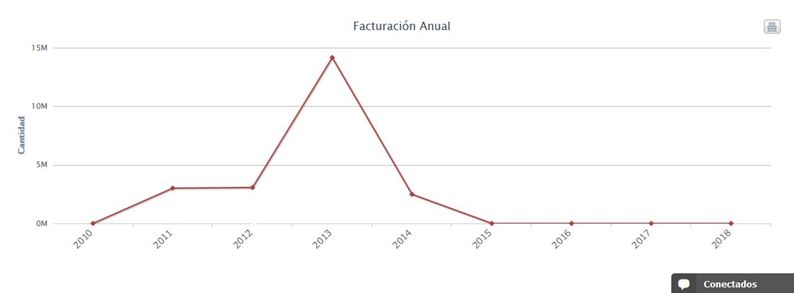

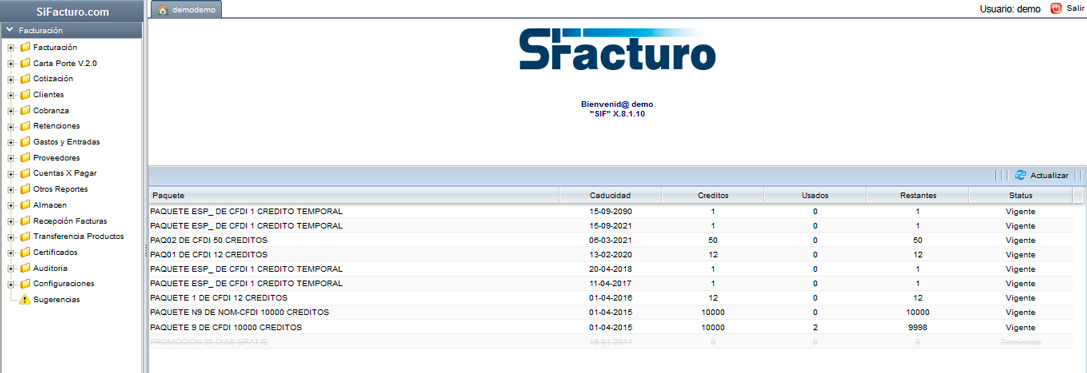

Gráfica de ingresos

En este apartado se basa en lo que se ha facturado durante el mes o en el año, en la parte superior derecha encontrará un menú desplegable en donde podrá seleccionar el año en que se realizaron las facturas y damos clic en el botón generar para así obtener la gráfica.